2022-02-22 18:50:11

2021年,国内市场方面,在国内棉花种植面积下降、产量预期下滑,新疆地区轧花产能过剩、内卷加剧,大宗商品价格上涨潮,种植成本上涨,以及上半年下游纺织企业利润较好等诸多因素共同作用下,棉花期现货价格大幅上涨,迎来十年来最大牛市;随着棉价的大涨,为了稳定市场和保障供应,在储备棉轮出的基础上2021年增加了第二批储备棉的投放;在下半年下游需求偏弱及储备棉投放放量等因素挤压下,棉花进口数量同比缩减,内外棉价差持续高位,进口棉较国产棉仍具有较大成本优势。2021年,国际市场方面,随着新冠疫苗接种覆盖率上升,全球经济持续恢复,用棉需求基本恢复疫前水平,国际棉价上涨,总体涨幅小于国内棉价。

展望2022年,全球经济增速预计放缓,为应对通胀风险,多国货币政策将趋向紧缩。2022年市场的主要风险,将由疫情带来的经济停滞,转为超发货币等造成的新兴市场价格和供需出现异常波动上。国内市场上半年2021/2022年度新棉的销售进度、下半年2022/2023年度新棉是否仍然出现抢收将成为关注重点。2022年国内棉价变数较大,存在筑顶的可能,从目前供应基本充足、下游需求持续偏弱的情况来看,预计2022年棉花价格重心将有所下移。

2021年我国棉花市场概述

(一)2021年国内棉花播种面积、产量略减

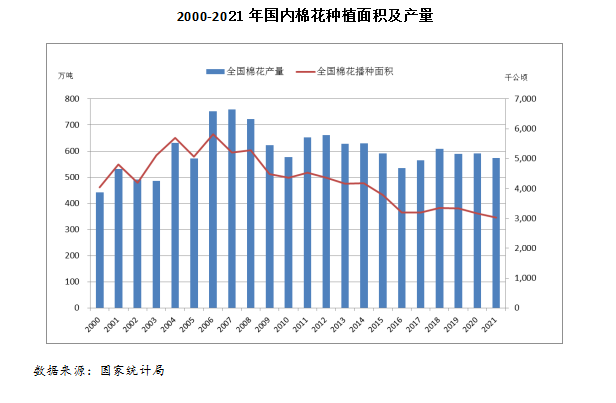

2021年国内棉花播种面积同比下降,单产同比上涨,产量同比略降。据国家统计局发布数据显示,2021年全国棉花播种面积3028.1千公顷(4542.2万亩),比2020年减少140.8千公顷(211.2万亩),下降4.4%;单位面积产量1892.6公斤/公顷(126.2公斤/亩),比2020年增加27.4公斤/公顷(1.8公斤/亩),增长1.5%;全国棉花总产量573.1万吨,比2020年减少18.0万吨,下降3.0%。

2021年种植面积的减少主要来自于内地棉区种植面积的缩减,新疆地区植棉面积保持稳中有增。2021年长江流域棉区播种面积为232.1千公顷,下降18.2%;黄河流域棉区播种面积为266.1千公顷,下降25.7%;新疆棉花播种面积为2506.1千公顷,增长0.2%。新疆棉花总产量512.9万吨,占全国总产量的89.5%。

由于近年来新疆地区轧花厂产能持续扩张,对应轧花产能来说棉花产量相对不足,本年度采收初期新棉抢收氛围已十分火热,收购价格连创新高。加之,农户种植成本普遍提高15%左右,红枣等减产价格大幅上涨,棉农对新棉价格普遍预期较高,惜售观望情绪较强。2021年新棉收购市场表现为纯卖方市场,棉农占据价格决定绝对优势,籽棉收购价格创十年来新高。

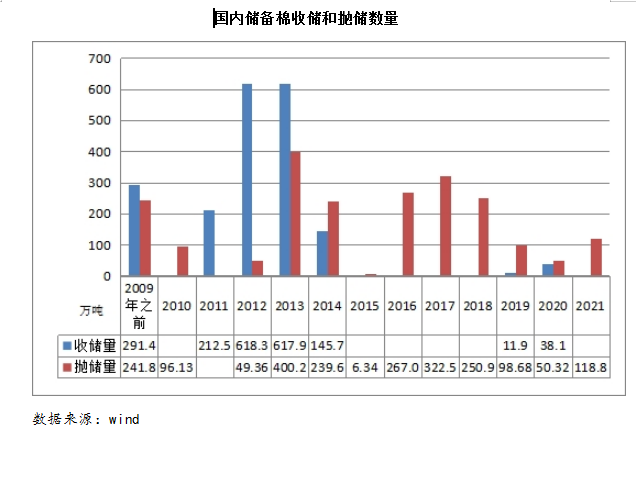

(二)国储棉延期投放,轮入计划未能启动

2021年中央储备棉安排轮出63.8万吨,100%成交。由于新棉采收期棉价快速上涨,为了稳定市场、保障供应,2021年10月8日~11月31日,进行了2021年第二批中央储备棉投放,共计投放91.2万吨,成交57.2万吨。据wind数据显示,2021年共计投放储备棉152.8万吨,较上年增长206.1%;成交118.8万吨,成交率78%。

本计划于2021年一季度完成的50万吨新疆棉轮入计划,由于内外棉价差持续在800元/吨以上最终没有启动。在2021年储备棉轮出完毕后,不计近几年轮入进口棉的情况下,国储棉存量预计在150万吨左右,2022年预计储备棉有一定的轮入需求,在国内棉价历史高位的情况下,预计储备棉轮入外棉的可能性较大。

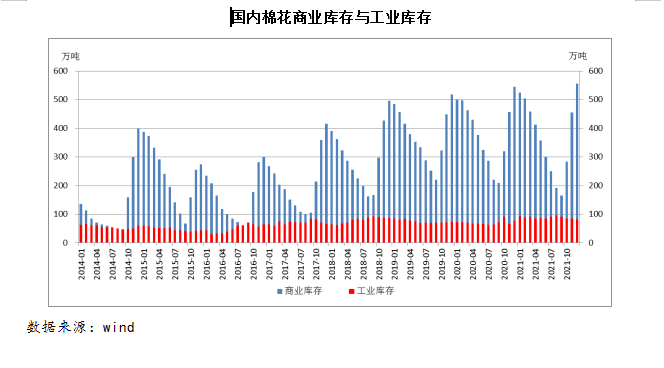

(三)年底库存仍较往年偏高

2021年,我国棉花年末商业库存延续近几年逐年递增的态势,主要原因是年末下游需求偏弱,对高棉价接受度较低,加之本年度加大了储备棉投放量,一定程度影响了棉花库存的消化进度;年末棉花工业库存较去年同期略涨,但整体还处于近年来偏低水平。

据中国棉花协会数据,2021年12月全国棉花商业库存总量约556万吨,同比增长2.02%;全国棉花工业库存约81.6万吨,同比增加6.67%。

2021年年末,随着新棉采收入库完毕,市场价格博弈转向轧花厂和下游纺企。一方面轧花厂籽棉收购成本高企,若皮棉价格跌破20000元/吨将面临全行业亏损,因此挺价意愿较强;另一方面下游纺企利润持续走弱,对高棉价承接能力有限,对原料价格下调有一定的需求。至2021年末新棉销售进度明显慢于往年同期,新棉销售压力后移对后期市场价格将构成一定的压力。据国家棉花市场监测系统调查数据,截至2021年12月30日,全国累计加工皮棉510.8万吨,同比减少31.6万吨,其中新疆加工476万吨;全国累计销售皮棉109.6万吨,同比减少142.8万吨,降幅56.6%,其中新疆销售93.8万吨。

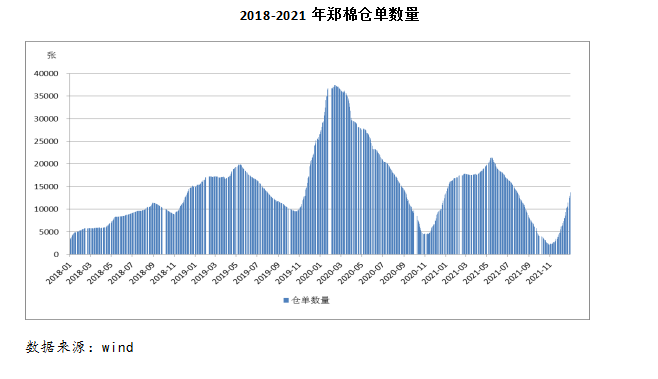

2021年9月以来,新棉价格快速上涨,且现货价格涨幅较大,期现货价格持续倒挂,深贴水下加工企业大量注册仓单意愿不强,仓单数量持续偏低。12月31日,郑棉仓单13681张,共54.7万吨,较上年同期上涨1.87%。

(四)棉花进口数量略减

进口政策方面,2021年国家继续发放89.4万吨的1%进口关税配额加70万吨滑准税配额。受下游需求偏弱及储备棉投放放量等因素影响,2021年我国棉花进口量小幅下滑,但总量仍超过关税配额和滑准税配额的总和。据海关总署数据,2021年我国累计进口棉花214万吨,同比减少0.6%;2021/2022年度(2021年9~12月)我国进口棉花37万吨,同比减少61.9%。

从月度进口数据来看,1~6月份我国进口棉数量维持高位,主要受国内良好的疫情防控政策影响,下游需求旺盛,及中美第一阶段经贸协议的履行,增加了对美棉等进口棉的需求。但进入7月以后月度进口量呈持续下降的趋势,主要因为东南亚纺织国家的复产复工,订单再度转移,而内需整体也旺季不旺,令7月以后进口棉数据出现逐月减少的趋势。

分进口国别来看,2021年我国进口棉花仍以美棉为主,但占比缩减,巴西棉占比增长明显。2021年我国进口美棉84.9万吨,占总进口量的39.6%;进口巴西棉和印度棉64.2万吨、42.3万吨,分别占总进口量的30%和19.7%。截至2021年12月28日,进口棉中国主港到港均价的国际棉花价格指数(M)折1%关税的人民币进口成本是19540元/吨,内外棉价差1600元/吨左右,进口棉成本优势仍大,预计2022年棉花进口仍将保持一定的数量。

(五)市场行情回顾

2021年棉花期现货价格大幅上涨,迎来十年来最大牛市。触发价格上涨主要是棉花种植面积下降、新疆地区轧花产能持续扩张、大宗商品价格上涨潮和种植成本上涨、上半年下游纺织企业利润较好等多因素共同作用的结果。总体价格走势可分为四个阶段:

第一阶段:2021年1月至4月上旬。2021年第一季度国内棉花价格走势总体弱于外盘,下游棉纱行情强于皮棉。1月中旬随着美国宣布将禁止进口来自中国新疆地区的棉花制品后,西方企业接连“碰瓷”新疆棉,国内棉花市场承压,郑棉期价接连下跌,现货价格偏弱运行。下游纺织行业随着春季纺织旺季来临,订单情况持续好转,棉纱提价明显,南方地区春节后棉纱每吨涨幅已经过千。

第二阶段:2021年4月中旬至8月。4月中旬新疆新棉播种期经历了大范围降雪低温天气,不少区域出现补种,引发市场对于新季棉花产量的担忧。此阶段东南亚各国爆发新冠疫情,部分海外订单流向国内,叠加内销市场持续好转,下游纺企接单和排单比较顺畅,利润情况普遍较好,棉纱报价持续坚挺。受下游利润持续好转、棉纱价格持续走强、国际大宗商品价格持续上涨等因素影响,该阶段棉花价格持续上涨。

第三阶段:2021年8月下旬至10月中旬。8月下旬市场关注焦点开始转向新棉收购。新棉陆续上市后,抢收氛围逐渐火热。手摘棉籽棉价格从10.2/公斤攀升至11.2~11.6元/公斤,机采籽棉收购价则涨至9.5~9.8元/公斤新台阶。新棉抢收氛围给市场注入“强心剂”,10月中旬,郑棉主力合约最高涨至22960元/吨,创了近十年新高。该阶段下游纺织行业一方面“金九银十”旺季订单不如往年。且9月下旬开始双控政策升级,山东、江苏、浙江、广东、福建等多地纺企、织厂及印染厂开工受限,部分织造企业停产,拖慢棉纱销售进度。另一方面,由于海运费和物流受阻,外销订单出货较慢。受内外因素影响,棉纱库存有所累积,价格有明显回落。

第四阶段:2021年10月下旬至12月底。随着新棉采收完毕,新棉进入集中加工销售期,市场焦点转向轧花厂和纺企之间的价格博弈。轧花厂收购成本高,挺价意愿较强,下游纺企利润转淡,对原料价格回落有一定的期待。国内保供稳价政策升级,以煤炭为首的大宗商品大幅下跌,商品氛围开始转弱,叠加国储棉延期抛至11月底,市场供应压力增大,棉花价格开始松动下跌,郑棉主力合约一度下探跌破20000元/吨。随着储备棉轮出的结束,国内棉价止跌反弹,迎来翘尾行情。下游纺织行业延续弱势格局,纺织企业低价去库存为主,至年末局部地区交投情况好转,但总量不及去年。

(六)总需求保持稳定,期末库存下滑

2021年,随着新冠疫苗接种覆盖率上升,全球经济持续恢复。为了刺激经济增长,多国推出量化宽松的经济政策,全球股市创新高,大宗商品价格持续上涨。上半年全球纺服需求持续增长,叠加东南亚疫情爆发,部分海外订单流向国内,国内由于抗疫效果显著,内需也持续增长,下游纺织行业利润可观。

下半年开始,高通胀风险下美联储考虑提前收紧货币政策。东南亚疫情有所缓解,织厂开始恢复产能,东南亚织厂成本优势较大,国内纺织订单外流加剧。叠加国内双控政策升级,四季度多地纺企、织厂及印染厂开工受限,下游需求转弱,纺织企业利润转差,产成品累库增加。

2021年我国棉花消费量基本稳定,继续保持在800万吨以上。期末库存下滑,产需缺口进一步扩大,将对之后的棉价形成一定的支撑。据国家棉花市场监测系统数据显示,预估2021/22年度我国棉花消费量824万吨,同比降幅4.30%;期末库存611万吨,同比减幅2.71%;产需缺口379万吨,较上年度扩大22万吨。

2021年纺企大部分时间利润较好,但从三季度开始,纺企棉纱走货放缓,棉纱库存缓慢增加,截至12月中旬,纺企棉纱库存呈上升趋势爬升至28天,高于往年同期水平。据中国棉花网调查,年末约9成纺织企业订单将在春节前结束,大幅少于往年。

2021年我国纺服出口和内销都实现了较大幅度的增长。据国家统计局数据,2021年社会消费品零售总额440823亿元,同比增长12.5%,其中服装鞋帽、针纺织品类零售总额为13842亿,同比增长12.7%。

2021年1~12月我国纺织品服装出口3154.7亿美元,同比增长8.33%。其中纺织品累计出口额为1452.03亿美元,同比下降5.58%。从大类产品看,纺织纱线、织物,以及除口罩外的纺织制品(含家纺、产业用纺织品等)出口均实现较快增长,同比增速达30%~40%,仅防疫类口罩出口因单价下滑呈明显下降态势;服装累计出口额为1702.63亿美元,同比增长24.01%,较疫情前(2019年)同比增长16%,对东盟、日本、韩国、澳大利亚、加拿大等国和地区的服装出口也均有所增加,规模已超过疫情前水平。

2021年国际棉花市场概述

(一)全球期末库存继续小幅下降

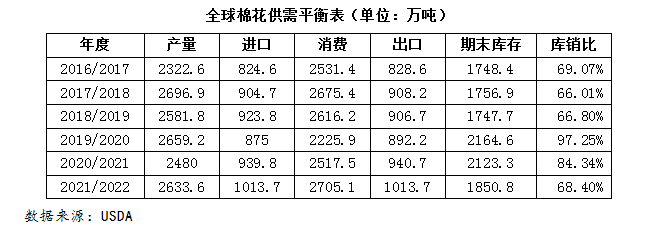

美国农业部(USDA)2021年12月份发布的数据显示,2021/2022年度,全球棉花产量预计2633.6万吨,同比增加153.6万吨。其中,除中国预计减产60万吨外,其他主产国均增产,美国方面预计增产78万吨,巴西预计增产52万吨,巴基斯坦预计增产48万吨,澳大利亚预计增产54万吨,土耳其预计增产15万吨。

消费方面,2021/2022年度疫情影响逐渐减弱,消费有所恢复。据USDA数据,2021/2022年全球棉花消费量2705.1万吨,同比增加187.6万吨。

2021/2022年度预期全球棉花产量低于消费71.5万吨,全球期末库存继续小幅下降,总体维持紧平衡的格局,这对于全球棉价短期形成一定支撑。

进出口方面,随着消费恢复,2020/2021年度世界主要出口国美国、印度、巴西、澳大利亚出口情况均有消费增长。2021/2022年全球棉花出口量1013.7万吨,同比小幅增加。

(二)市场行情回顾

2021年国际棉价总体上涨,期间有短期利空影响下短暂回调,但三季度开始受中国籽棉收购 价格大涨、印棉和巴基斯坦棉提价等因素影响,国际棉价持续走高。价格走势可分三个阶段:

第一阶段:2021年1月至3月。拜登宣誓就任后即发布1.9万亿刺激经济政策,美国财政刺激规模之大历史罕见,经济复苏预期增强,全球股市再创新高,国际棉价整体偏强运行。一季度北半球新花大量上市,美棉产区得州干旱天气持续发酵,2020/2021年度全球棉花产量小幅减产。全球棉纺产业正在逐步复苏,由于禁止进口来自中国新疆地区的棉花制品,美国服装采购商眼光可能从中国转向其他国家。印巴两国国内用棉需求逐渐恢复,开机率也接近疫情前水平。

第二阶段:2021年4月至9月。该阶段新棉生长期天气持续成为推动棉价上涨的因素。先是4月因美棉和印棉产区出现大范围降雨,5月开始,美棉西部产区持续高温干旱,8月中旬飓风登陆美棉产区,加之疫情影响下多国采取宽松的货币政策,促使原油为首的大宗商品价格不断走高,该阶段国际棉价总体上涨。5月下旬由于美联储或提前收紧货币政策,面对美元未来政策方向的相对不明朗,对市场信心形成一定的打击,国际棉价经历一段时间的回调。

第三阶段:2021年10月至12月。该阶段在国际高通胀背景下,中美贸易屡现缓和迹象,美国经济数据向好,美棉出口情况持续良好,欧美消费持续,中国棉花价格持续高企等因素影响下,国际棉价持续偏强运行。

2022年棉花市场行情展望

展望2022年,全球经济增速预计放缓,为应对通胀风险,多国货币政策将趋向紧缩。2022年市场的主要风险将由疫情带来的经济停滞,转到超发货币等造成的新兴市场价格和供需出现异常波动上。国内市场上半年2021/2022年度新棉的销售进度、下半年2022/2023年度新棉是否仍然出现抢收将成为关注重点。2022年国内棉价变数较大,存在筑顶的可能,从目前供应基本充足,下游需求持续偏弱的情况,预计2022年棉花价格重心将有所下移。

(一)国内市场

1.国内供应或稳中有增。

2022年棉花播种面积预计将高于2021年。2021年棉农种棉利润向好,2022年种棉积极性预计较高,高棉价驱使下内地棉区也存在扩种、改种棉花的可能性。据国家棉花市场监测系统最新调查数据,预计2022年全国棉花意向种植面积为4361.3万亩,同比增加1.0%,其中新疆为3581.2万亩,同比增加0.7%。

2021年12月召开的中央经济工作会议定调2022年经济工作总基调强调“稳字当头、稳中求进”。保供稳价政策导向下,预计2022年棉花产业政策将以稳为主,进口配额预计变化不大,新旧年度交接时期仍将利用储备棉轮出等手段调控市场供需。

2.国内消费预计持稳,出口订单变数较大。

虽然全球经济整体复苏,但基础并不稳固,预计2022年全球经济增速逐渐回落至常态。今年支撑我国出口增长的因素有所减弱,2022年纺服出口额或呈回落趋势。

中美第一阶段经贸协议于2021年底到期,后续协议还未落地。2022年美国要进行中期选举,预计利用和针对中国话题赢得选举的操作仍将上演,针对纺织服装出口和新疆棉限制是否还会加码是2022年我国纺服出口的一个变数。

截至2021年年底印度、印尼、土耳其、阿根廷等多国已面临非常严重的国家通胀问题,印度棉纱价格持续上涨,我国棉纱价格相对平稳,2022年我国棉纱进口前景或将转好。

国内经济形势较国外总体持稳,近两年国内棉花期末库存有去化现象,预计明年国内棉花消费量仍将保持在800万吨以上。

3.价格存在支撑,但再涨空间有限。

首先,种植成本仍将上升。2021年棉花价格大涨后,随着种棉积极性的提升,预计地租价格将会上涨,加之农资价格预计仍将高位运行,预计2022年种棉成本仍会升高,这将对2022年新棉价格形成支撑。

其次,新疆轧花产能过剩问题仍然存在。10月新棉开始陆续上市后,抢收新棉的现象仍将出现。

再次,下游需求持续偏弱,2021/2022年度新棉销售进度缓慢,新棉销售压力持续后移,将对价格造成一定压力。2021年末国内棉花商业库存处于五年来的高位,高企的商业库存将对2022年的棉价造成一定的压力。

最后,2021/2022年度新棉成本价格高企,期现货价格持续倒挂,本着期现回归的逻辑,短期内期货价格回落不易。

(二)国际市场

1.全球棉花供应预计上升。

由于2021年全球粮棉比价走高,预计2022年全球棉花种植面积上升概率较大,整体供应将趋于宽松。据气象专家预测2022年拉尼娜现象发生仍是大概率事件,拉尼娜多发,春季极端天气将较为密集,或对北半球新棉播种产生一定影响。

2.全球货币政策趋于紧缩,消费需求或回落。

2021年全球经济持续复苏,在货币财政刺激计划的提振下,欧美等消费大国纺服需求持续转好,已基本恢复疫前水平,2022年预计再增长幅度有限。据wind数据显示,2021年12月,美国服务消费恢复至约疫情前99.3%的水平,商品消费恢复至118%的水平。

2021年底全球由于普遍面临较大的通胀风险,以美联储为代表的海外央行已重启新一轮货币正常化周期。美联储加速Taper,英国央行加息,欧央行货币政策调整,新兴经济体多次抢先加息。预计2022年各国货币政策将偏向紧缩,预计消费将受此影响有所回落。

3.国际棉价存一定下跌风险。

随着货币超发对全球通胀的正向拉动减弱,供给约束对全球通胀的影响仍待观察。预计2022年大宗商品价格将向基本面回归,2022年全球棉花播种面积增长的情况下,若无极端天气影响,全球棉花供应总体宽松,国际棉价目前已在高位,预计再涨空间有限,ICE棉价存在一定的回调需求。

综上所述,预计2022年一季度棉花价格仍将偏强运行。交易重心仍在轧花厂和下游纺企的价格博弈上;二季度开始,新棉播种面积和春季下游消费旺季订单情况,将决定棉价的走向;三季度新棉集中上市,基于轧花产能仍较高,种植成本预期继续升高等因素分析,2022年籽棉收购价格仍将高位运行;四季度随着供应压力的增加,棉花价格将有一定幅度的回调。从棉纺产业链来看,目前的高棉价下游接受度一般,预计棉价高位涨势难续,2022年棉价整体重心将有所下移。

返回顶部

返回顶部